จากกระแสที่ร้อนแรกในอุตสาหกรรมยานยนต์ในช่วงเดือนที่ผ่านมากับการประกาศ ยุติการผลิตรถยนต์ในประเทศไทย ของ 2 แบรนด์ผู้ผลิตสัญชาติญี่ปุ่นอย่าง ซูบารุ (SUBARU) และ ซูซูกิ (SUZUKI) ซึ่งหากไล่เรียงไทม์ไลน์ที่เกิดขึ้น

วันที่ 29 พ.ค. 2567 – บริษัท ทีซี ซูบารุ (ประเทศไทย) จำกัด ผู้จำหน่ายรถยนต์ Subaru ได้เปิดเผยว่าจะหยุดสายการผลิตโรงงานในไทยสิ้นปี 2567 เนื่องจากบริษัทต้องเผชิญกับปัญหาสภาวะแวดล้อมทางเศรษฐกิจและธุรกิจที่เปลี่ยนไป ทำให้รถยนต์ที่ผลิตออกมาไม่สามารถขายได้ในราคาที่เหมาะสม จึงเลือกที่จะปรับแผนไปนำเข้ารถจากญี่ปุ่นแบบทั้งคัน (CBU) เป็นการทดแทน

วันที่ 7 มิ.ย. 2567 – บริษัท ซูซูกิ มอเตอร์ (ประเทศไทย) ได้เปิดเผยว่าจะหยุดสายการผลิตที่โรงงานไทยช่วงสิ้นปี 2568 โดย Suzuki จะนำเข้ารถยนต์จากอาเซียน ญี่ปุ่น อินเดีย มาทำตลาดในไทยแทน และยืนยันจะให้บริการหลังการขายต่อไป

อ่านข่าวที่เกี่ยวข้อง : SUBARU ร่อนจดหมายชี้แจง! ปรับตัวรับการเปลี่ยนแปลงของตลาดในไทย

Krungthai COMPASS เปิดเผยบทวิเคราะห์ว่าทำไมผู้ผลิตรถยนต์ทั้ง 2 ค่ายถึงตัดสินใจหยุดสายการผลิตในไทย พร้อมประเมิน ผลกระทบต่ออุตสาหกรรมรถยนต์ของไทยในแต่ละมิติว่าจะได้รับผลอย่างไรกันบ้าง

ทำไม ทั้ง 2 ค่ายรถยนต์ ถึงหยุดสายการผลิต?

Krungthai COMPASS มองว่าสาเหตุที่ทำให้ทั้ง Subaru และ Suzuki ตัดสินใจหยุดสายการผลิตในไทยมาจาก 1.การทำตลาดที่ยากขึ้นกว่าในอดีต ซึ่งเป็นปัจจัยที่นำมาสู่ 2.ปัญหาการขาดทุนที่สะสมอย่างต่อเนื่อง

ยอดขายและส่วนแบ่งตลาดที่ปรับตัวลงต่อเนื่องสะท้อนให้เห็นถึง “การทำตลาดที่ยากขึ้นกว่าในอดีต” ข้อมูลในช่วง 5 ปีที่ผ่านมา จะเห็นเทรนด์ได้ค่อนข้างชัดว่าค่ายรถยนต์ทั้ง 2 ราย มียอดขายในไทยที่อยู่ในขาลงอย่างต่อเนื่อง โดย Subaru มียอดขายในไทยที่ลดจาก 3,952 คัน (ส่วนแบ่งตลาด 0.4%) ในปี 2562 ลงมาอยู่ที่ 1,682-2,282 คัน (0.2%-0.3%) ในช่วงปี 2565-66

อ่านข่าวที่เกี่ยวข้อง : Suzuki เตรียมยุติการผลิตรถยนต์ในไทย ปลายปี 2025 ยังทำตลาดเหมือนเดิม นำเข้าจากอาเซียน

ขณะที่ ซูซูกิ ซึ่งเคยทำยอดขายสูงถึง 26,380 คัน คิดเป็นส่วนแบ่งตลาด 3.3% ในปี 2563 ก็ประสบปัญหายอดขายลดลงต่อเนื่องเช่นเดียวกันในรอบ 3 ปีหลัง โดย ในปี 2566 Suzuki มียอดขายที่ 12,151 คัน ลดลง -39.5%YoY และมีส่วนแบ่งตลาดลดลงเหลือเพียง 1.6%

การเปลี่ยนแปลงอย่างรวดเร็วของผู้บริโภคที่หันมาให้ความนิยมทั้งรถยนต์พลังงานทางเลือกทั้ง HEV หรือ EV เป็นหนึ่งในสาเหตุที่ทำให้ผู้ผลิตทั้ง 2 ค่ายไม่สามารถ Maintain ยอดขายและส่วนแบ่งตลาดได้เหมือนในอดีต เห็นได้จาก ผลการสำรวจเรื่อง Global Automotive Consumer Study ของ Deloitte ทั้งในปี 2566 และล่าสุดปี 2567 ที่ระบุว่าผู้บริโภคไทยให้ความสนใจรถยนต์สันดาปภายใน (ICE) ที่ลดลงต่อเนื่อง ซึ่งเมื่อหันกลับมามองโมเดลรถยนต์ที่ทั้ง Subaru และ Suzuki ใช้ทำตลาดในไทยนั้นพบว่าล้วนมีแต่รถยนต์ ICE แทบทั้งนั้น จึงไม่น่าแปลกใจนักที่ในระยะหลังทั้ง 2 ค่ายจะทำตลาดในไทยได้ค่อนข้างยาก

เมื่อยอดขายลดลง แต่ต้นทุนและค่าใช้จ่ายปรับลงตามไม่ทัน ทำให้ใน 5 ปีหลัง (2562-2566) ค่ายรถยนต์ทั้ง 2 ต้องขาดทุนสะสมรวมกันถึง 3,781 ล้านบาท โดย สำหรับ Subaru พบว่า บริษัท ทีซี ซูบารุ (ประเทศไทย) จำกัด ซึ่งทำหน้าที่ดูแลด้านการขาย และ บริษัท ตันจง ซูบารุ ออโตโมทีฟ (ประเทศไทย) จำกัด ซึ่งเป็นโรงงานที่ดูแลด้านการผลิตมีผลการดำเนินงานในรอบ 5 ปีหลังสุดที่ขาดสุทธิสะสม -272 และ -1,757 ล้านบาท ด้าน Suzuki พบว่า บริษัท ซูซูกิ มอเตอร์ (ประเทศไทย) จำกัด มีผลขาดทุนสะสมในช่วงเดียวกัน -1,752 ล้านบาท

โดยสรุปแล้ว มองว่าสาเหตุสำคัญที่ทำให้ทั้ง 2 ค่ายต้องหยุดสายการผลิตในไทยมีสาเหตุมาจากยอดขายและส่วนแบ่งตลาดที่ลดลงอย่างมีนัย ซึ่งส่วนหนึ่งมาจากการที่บริษัทไม่สามารถตอบสนองความต้องการของผู้บริโภคที่มีความต้องการรถยนต์ ICE น้อยลง และหันมานิยม HEV หรือ EV กันมากขึ้น ทำให้บริษัทมีปัญหาด้านผลการดำเนินงานจากผลขาดทุนสุทธิสะสมในรอบ 5 ปีหลังสุด

การหยุดสายผลิตของ Subaru และ Suzuki กับผลกระทบต่ออุตฯ ยานยนต์ไทย ในส่วนนี้ได้ทำการวิเคราะห์ว่าจากการประกาศหยุดสายการผลิตของ 2 ค่ายรถยนต์ญี่ปุ่นชื่อดังอย่าง Subaru และ Suzuki จะส่งผลกระทบต่ออุตสาหกรรมยานยนต์ไทยอย่างไร โดยแบ่งเป็น 3 มิติ ได้แก่

- ยอดการผลิตรถยนต์ของไทย

- ธุรกิจตัวแทนจำหน่าย (ดีลเลอร์)

- ธุรกิจเต็นท์รถยนต์มือ 2

1.ผลกระทบต่อ“ยอดผลิตรถยนต์”

1.1) แนวโน้มการผลิตรถยนต์ของไทยใน 1-2 ปีนี้เป็นอย่างไร?

Krungthai COMPASS มีมุมมองต่อยอดการผลิตรถยนต์ไทยในปี 2567 ว่ามีโอกาสหดตัว -4.6%YoY มาอยู่ที่ 1.75 ล้านคัน ติดลบต่อเนื่องจากปีที่ผ่านมา โดยภาพรวมยอดการผลิตรถยนต์ของไทยที่ไม่สู้ดีนักในช่วงปี 2566-67 มีสาเหตุหลักมาจากยอดขายรถยนต์ในประเทศที่ถูกกดดันทั้งจาก 1) กำลังซื้อที่อ่อนแอจากเศรษฐกิจที่เติบโตในระดับต่ำ บวกกับ 2) ปัญหาหนี้เสียที่กดดันให้มาตรฐานการพิจารณาสินเชื่อมีความเข้มงวดขึ้น เห็นได้ชัดจากแนวโน้มยอดขายรถยนต์ในประเทศที่ลดลงต่อเนื่องจาก 8.5 แสนคันในปี 2565 มาอยู่ที่ 7.8 แสนคันในปี 2566 (-8.7%YoY) และคาดว่าจะลดลงอีกครั้งมาอยู่ที่ระดับ 6.3 แสนคันในปี 2567 (-18.8%YoY)

ส่วนอีกปัจจัยหนึ่ง ก็คือ ปัญหาการเปลี่ยนแปลงเชิงโครงสร้างจากการเปลี่ยนผ่านสู่ยานยนต์ไฟฟ้าที่ทยอยเข้ามามีบทบาทมากขึ้นเรื่อย ๆ และได้ชิงส่วนแบ่งตลาดรถยนต์ที่ผลิตในไทย สะท้อนจากยอดจำหน่ายรถยนต์ BEV ในไทยที่ส่วนใหญ่นำเข้าจากจีน เริ่มมีส่วนแบ่งตลาดเพิ่มขึ้นอย่างชัดเจนจาก 2% ของยอดจำหน่ายรถยนต์ทั้งหมดในปี 2565 ขึ้นมาอยู่ที่ 10% ในช่วงเดือน ม.ค.- เม.ย.2567

จาก 2 ปัจจัยกดดัน ทั้งยอดขายรถยนต์ในประเทศที่ชะลอลง และรถยนต์ BEV ที่เข้ามาตีตลาดในไทยมากขึ้นต่อเนื่อง ทำให้ยอดผลิตรถยนต์ของไทยมีแนวโน้มหดตัว จาก 1.83 ล้านคันในปีที่ผ่านมา เหลือ 1.75 ล้านคันในปี 2567 หรือหายไปราว 8 หมื่นคัน และกว่ายอดผลิตรถยนต์ของไทยจะกลับมาที่ระดับ 2 ล้านคันอีกครั้งอาจต้องใช้เวลาไม่ต่ำกว่า 2 ปี

1.2) แล้วการหยุดสายการผลิต ของ Subaru และ Suzuki กระทบการผลิตยานยนต์ไทยแค่ไหน?

Krungthai COMPASS คาดว่าการหยุดสายผลิตรถยนต์ของทั้ง 2 ค่าย จะเป็น Downside Risk ที่ค่อนข้างจำกัดต่อยอดการผลิตรถยนต์ไทยโดยภาพรวมในปี 2568 จากการประเมินเบื้องต้น (Initial Assessment) คาดว่าการหยุดสายผลิตของทั้ง 2 ค่ายจะทำให้การผลิตโดยรวมในปี 2568 ลดลงราว 5,000-6,500 คัน จาก 1,800,000 คันในคาดการณ์เดิม เหลือ 1,793,500 คัน

สำหรับการหยุดสายการผลิตของ Subaru คาดว่าอาจสร้าง Downside ต่อยอดการผลิตรถยนต์ของไทยไม่สูงนัก เนื่องจากโรงงาน Subaru ในไทยผลิตรุ่น Forester เพียงรุ่นเดียว และมีการผลิตเพียงปีละ 1,000-1,500 คัน ส่วนรุ่นอื่น ๆ เช่น XV จะเป็นการนำเข้าจากต่างประเทศมาจำหน่าย ดังนั้นการหยุดสายการผลิตของ Subaru อาจไม่ส่งผลต่อภาพรวมการผลิตรถยนต์ไทยอย่างมีนัยสำคัญ

ในกรณี Suzuki พบว่าอาจทำให้การผลิตรถยนต์ของไทยในปี 2568 หายไป 4,000-5,000 คัน โดย เรามีสมมติฐานว่า 1) ในระยะหลัง Suzuki จะมีการผลิตในไทยราวปีละ 8,000-10,000 คัน (ใกล้เคียงยอดผลิตในปี 2566 ที่ 7,579 คัน) และ 2) ประเมินว่าในปี 2568 Suzuki จะใช้ CAPU ครึ่งหนึ่งจากปัจจุบัน เพื่อเตรียมหยุดสายการผลิต ณ สิ้นปี

แม้เหตุการณ์นี้จะกระทบภาพรวมยอดผลิตรถยนต์ของไทยไม่มาก แต่ยังต้องติดตามว่าเหตุการณ์นี้จะมีค่ายรถยนต์รายอื่นๆ ต้องปิดโรงงานผลิตรถยนต์ซ้ำรอยกับ Subaru และ Suzuki หรือไม่

2.ผลกระทบต่อ “ดีลเลอร์รถยนต์”

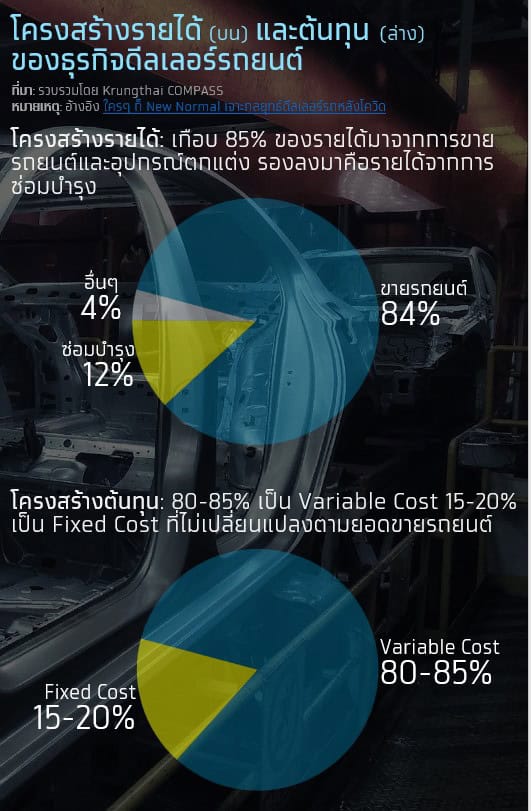

การขายรถยนต์ถือเป็นรายได้หลักของดีลเลอร์คิดเป็นสัดส่วน 84% ของรายได้ทั้งหมดจึงมีความเสี่ยงที่รายได้ของดีลเลอร์ทั้ง 2 ค่ายรถยนต์อาจถูกกดดันหากการนำเข้าไม่ตอบโจทย์ผู้บริโภค

โดย สัดส่วนรายได้ที่รองลงมา ได้แก่ การซ่อมบำรุงราว 12% และรายได้อื่นๆ 4% ซึ่งจากสัดส่วนดังกล่าว Krungthai COMPASS มองว่าเป็นความท้าทายอย่างมากของดีลเลอร์ ซูบารุ และ ซูซูกิ ว่าการหยุดสายการผลิตและหันมานำเข้านั้นจะกระทบกับดีมานด์และความเชื่อมั่นของผู้บริโภคที่มีต่อทั้ง 2 ค่ายรถยนต์มากน้อยแค่ไหน?

นอกจากผลด้านรายได้แล้ว ยังมีผลกระทบด้านต้นทุนด้วยเช่นกัน เนื่องจากโครงสร้างต้นทุนที่มีสัดส่วน Fixed Cost ถึง 15-20%3 การทำกำไรของดีลเลอร์จึงอาจมีปัญหาได้หากรายได้จากการขายรถยนต์นั้นปรับตัวลงรุนแรง โดย ต้นทุนธุรกิจดีลเลอร์สามารถแบ่งได้ 2 แบบ คือ 1) ต้นทุนผันแปร (Variable Cost) ที่เปลี่ยนแปลงตามยอดขายรถยนต์ ซึ่งมีสัดส่วน 80-85% จากต้นทุนรวม และ 2) ต้นทุนคงที่ (Fixed Cost) ที่ไม่เปลี่ยนแปลงตามยอดขายรถยนต์ อาทิ ต้นทุนซื้ออะไหล่และวัสดุสิ้นเปลืองสำหรับการบำรุงรักษารถยนต์ เงินเดือนพนักงาน หรือค่าเช่าสถานที่ ซึ่งมีสัดส่วน 15-20% ตัวเลือกของดีลเลอร์อาจเป็นไปได้ทั้งการดำเนินการเป็นตัวแทนจำหน่ายรถยนต์ให้ทั้ง 2 ค่ายต่อไป หรือ Diversify ไปเป็นดีลเลอร์ให้กับยานยนต์ค่ายอื่นๆ

3.ผลกระทบต่อ “เต็นท์รถมือ 2”

อีกประเด็นที่ต้องติดตาม คือ “เต็นท์รถยนต์มือ 2” จะได้รับผลกระทบแค่ไหนจากการหยุดสายการผลิตของ Subaru และ Suzuki โดยเฉพาะเมื่อผู้ผลิตปรับราคามือ 1 ลงเพื่อเร่งระบายสต็อก เนื่องจากมีเต็นท์จำนวนไม่น้อยที่รับซื้อรถยนต์ Subaru และ Suzuki มือ 2 ไว้ก่อนแล้ว การที่ผู้ผลิตปรับลดราคามือ 1 ลงก็จะยิ่งกดดันให้เต็นท์รถต้องปรับราคาลงเพื่อระบายของออกซึ่งอาจนำไปสู่กำไรที่แย่ลงก็ย่อมได้

ปัจจุบันคาดว่าเต็นท์รถยนต์มือ 2 โดยเฉลี่ยจะมีสัดส่วนของรถ Subaru 0.5% และ Suzuki 2.8% จากทุกยี่ห้อ เปรียบเทียบให้เห็นภาพคือถ้าเต็นท์รถมีรถยนต์ในสต็อกอยู่ 1,000 คัน โดยเฉลี่ยจะมีรถยนต์ Subaru 5 คัน และ Suzuki 28 คัน โดยจาก 0.5% ที่เป็นรถยนต์ Subaru พบว่าเป็นโมเดลที่ผู้ผลิตเริ่มทำโปรโมชั่นลดราคาลงอย่าง XV และ Forester ในสัดส่วนมากสุดที่ 52% และ 29% ขณะที่ 2.8% ของรถยนต์ Suzuki พบว่า Swift มีสัดส่วนสูงสุด 41% ตามมาด้วย Ciaz 18% ส่วนรุ่นที่มีการทำโปรโมชั่นปรับราคาลงอยู่อย่าง Celerio มีสัดส่วนที่ 10%

คำถามที่น่าสนใจ คือ “จะเกิดอะไรขึ้น หากเต็นท์รถยนต์จะต้องปรับลดราคาขาย ซูบารุ และ ซูซูกิ มือ 2 ของตนเองเพื่อสู้กับราคามือ 1 ที่ลดลงมา?” โดย Krungthai COMPASS ได้แบ่งการวิเคราะห์ผลกระทบต่อการทำกำไรของเต็นท์รถยนต์มือ 2 ออกเป็น 2 กรณี ประกอบด้วย

1: หากเต็นท์รถยนต์ลดราคาขาย ซูบารุ และ ซูซูกิ มือ 2 ลงเท่ากับราคามือ 1 คาดว่าจะทำให้อัตรากำไรขั้นต้นลดลง -0.7% ถึง -0.4% ในกรณีนี้หากเต็นท์รถยนต์มีการถือครองรถยนต์ทั้ง 2 ยี่ห้อในสัดส่วนรวมกันเท่ากับค่าเฉลี่ยประเทศที่ 3.3% (Baseline) การปรับราคาขายมือ 2 ลงจะทำให้ธุรกิจเต็นท์รถมีอัตรากำไรขั้นต้นลดลง -0.4% จาก 13.3% มาอยู่ที่ 12.9%

ทั้งนี้ หากเต็นท์รถมีสัดส่วนการถือครองที่ 6.5% หรือมากกว่าค่าเฉลี่ย 2 เท่า (More Severe) อัตรากำไรขั้นต้นจะมีแนวโน้มลดลงมากกว่าที่ -0.7% จาก 13.3% มาอยู่ที่ 12.6%

2: เต็นท์รถยนต์ลดราคาขาย Subaru และ Suzuki มือ 2 ลงมากกว่าราคามือ 1 ที่ปรับลงมาอีกเท่าตัว คาดว่าอัตรากำไรขั้นต้นจะลดลง -1.4% ถึง -0.7% ในกรณีนี้ตั้งสมมติฐานว่าความนิยมในรถยนต์ทั้ง 2 ยี่ห้อของผู้บริโภคถูกท้าทายอย่างมากจากการปิดสายการผลิต เต็นท์รถจึงต้องปรับลดราคามือ 2 อย่างมากเพื่อระบายสินค้า

ในกรณีนี้หากเต็นท์รถยนต์มีการถือครองรถยนต์ทั้ง 2 ยี่ห้อในสัดส่วนรวมกันเท่ากับค่าเฉลี่ยประเทศที่ 3.3% (Baseline) การปรับราคาขายมือ 2 ลงจะทำให้ธุรกิจเต็นท์รถมีอัตรากำไรขั้นต้นลดลง -0.7% มาอยู่ที่ 12.6%

แต่หากเต็นท์รถมีสัดส่วนการถือครองที่ 6.5% หรือสูงกว่าค่าเฉลี่ยราว 2 เท่า (More Severe) อัตรากำไรขั้นต้นลดลงมากกว่าที่ -1.4% มาอยู่ที่ 11.9%

แม้การปรับลดราคามือ 2 ลงอาจทำให้เต็นท์รถมีอัตรากำไรขั้นต้นต่ำลงเพียง -1.4% ถึง -0.4% ซึ่งอาจดูไม่เยอะนักเมื่อเทียบกับอัตรากำไรขั้นต้นที่ 13.3% แต่อย่างไรก็ดี ต้องไม่ลืมว่าเต็นท์รถนั้นเป็นธุรกิจที่กำไรค่อนข้างบางสะท้อนจากอัตรากำไรสุทธิเฉลี่ยที่ 1.2% ดังนั้น หากเต็นท์รถรายใดไม่สามารถปรับค่าใช้จ่ายอื่นๆ ให้ลดลงได้ตามกำไรขั้นต้นที่หายไปก็อาจมีความเสี่ยงที่จะประสบปัญหาขาดทุนจากราคารถยนต์มือ 2 ที่ลดลงได้

ประเด็นที่ต้องจับตา ในระยะถัดไป

ผู้ประกอบการในอุตสาหกรรมยานยนต์ไทย: อาจต้องเผชิญกับความท้าทายครั้งใหญ่ โดยเฉพาะการเข้ามาของรถยนต์ BEV ที่ทยอยแทนที่รถยนต์ ICE มากขึ้นเรื่อย ๆ การปิดโรงงานผลิตรถยนต์ของค่าย Subaru และ Suzuki คือสัญญาณแรกที่เตือนว่าอุตสาหกรรมยานยนต์ไทยกำลังได้รับผลกระทบจากการเปลี่ยนผ่านเข้าสู่ยุคของยานยนต์ไฟฟ้าเป็นวงกว้างมากขึ้น

ผู้ผลิตรถยนต์แบบดั้งเดิมดำเนินธุรกิจได้อย่างยากลำบากมากขึ้น การแข่งขันในตลาดรถยนต์มีแนวโน้มรุนแรงมากขึ้น จากการที่ผู้นำตลาดรถยนต์ BEV โดยเฉพาะจากจีน เช่น BYD GWM เข้ามาตีทั้งตลาดในประเทศและตลาดส่งออกของไทย โดยนำเสนอรถยนต์ BEV ที่มีคุณภาพสูงในราคาที่แข่งขันได้ ขณะที่ Tesla และแบรนด์รถยนต์ BEV ระดับโลกอื่น ๆ ได้ขยายตลาดเข้ามาในไทยเช่นกัน รวมทั้ง ภาวะสงครามการค้าสหรัฐฯ-จีน ที่สหรัฐฯ จะขึ้นภาษีสินค้าจีนซึ่งรวมรถยนต์ BEV อยู่ด้วย อาจทำให้จีนต้องหาตลาดส่งออกอื่นแทน ก็เป็นประเด็นที่อาจทำให้การแข่งขันตลาดรถยนต์ในไทยยิ่งทวีความรุนแรงมากขึ้น

โดยผลกระทบครั้งนี้ไม่ใช่แค่ผู้ผลิตรถยนต์เท่านั้น แต่จะกระทบไปถึงผู้ผลิตชิ้นส่วนฯ และตัวแทนจำหน่ายรถยนต์ ICE ซึ่งมีบทบาทสำคัญในห่วงโซ่อุปทานของอุตสาหกรรมยานยนต์ เนื่องจากโครงสร้างการผลิตและความต้องการชิ้นส่วนของรถยนต์ BEV เปลี่ยนไปจากรถยนต์ ICE อย่างสิ้นเชิง โดยการผลิตรถยนต์ BEV 1 คัน จะใช้ชิ้นส่วนฯ เพียง 2-3 พันชิ้นเท่านั้น ซึ่งลดลงจากการผลิตรถยนต์สันดาปภายในมากถึง 10 เท่า ชิ้นส่วนฯ ที่หายไป อาทิ เครื่องยนต์ ท่อไอเสีย หัวฉีด การเติบโตของตลาดรถยนต์ BEV จึงกระทบต่อผู้ผลิตชิ้นส่วนฯ อย่างหลีกเลี่ยงไม่ได้

เช่นเดียวกับธุรกิจปลายน้ำ อาทิ ตัวแทนจำหน่ายรถยนต์แบบดั้งเดิมหากปรับตัวไม่ทันอาจสูญเสียส่วนแบ่งตลาดได้ ในขณะเดียวกัน อาจเป็นการสร้างโอกาสให้กับผู้ประกอบการที่สามารถเตรียมพร้อมและปรับตัวให้สอดรับกับการเติบโตของตลาดรถยนต์ BEV

ในมิติของผู้บริโภค: แม้ค่าย Subaru และ Suzuki จะออกมาชี้แจงว่าการปิดโรงงานเป็นเพียงการปรับกลยุทธ์ทางธุรกิจ และยืนยันว่าจะยังทำตลาดในไทยเหมือนเดิม โดยปรับแผนธุรกิจด้วยการนำเข้ารถยนต์จากโรงงานในอาเซียน ญี่ปุ่น อินเดียแทน แต่ในมุมมองของผู้บริโภคอาจรู้สึกถึงความไม่แน่นอน โดยเฉพาะในด้านบริการหลังการขายและซ่อมบำรุง รวมถึงราคาขายต่อรถยนต์มือ 2

ส่วนอีกประเด็นหนึ่งที่ต้องติดตาม คือ ราคารถยนต์ ที่มีโอกาสปรับขึ้นตามโครงสร้างภาษีนำเข้า การนำเข้ารถยนต์จากต่างประเทศมาขายทั้งคัน (CBU) อาจทำให้ราคารถยนต์เพิ่มขึ้นอย่างมากเมื่อเทียบกับราคาขายที่ประเทศต้นทาง โดยเฉพาะการนำเข้าจากประเทศที่ไม่ได้เข้าร่วมในข้อตกลงการค้าเสรี (FTA) ซึ่งมีโอกาสทำให้รถยนต์นำเข้าอาจต้องเสียภาษีสูงถึง 95% ของราคารถยนต์ C.I.F.4 นั่นหมายความว่า ลูกค้าอาจต้องใช้เงินสูงถึงเกือบเท่าตัวของราคาจำหน่ายที่ประเทศต้นทาง เพื่อซื้อรถยนต์นำเข้าจากต่างประเทศ ซึ่งเป็นประเด็นที่น่าจับตามองเนื่องจากมีโอกาสกระทบต่อการตัดสินใจเลือกซื้อรถยนต์ของผู้บริโภค และมีโอกาสกระทบต่อยอดขายรถยนต์ของทั้ง 2 ค่าย